BLOG

ブログ

デジタルマーケティング支援を行うナウビレッジ株式会社の代表を務める今村と申します。

弊社は2020年10月に創業し、創業4年半という期間で東京証券取引所が運営するプロ向け株式市場TOKYO PRO Market(以下、プロマーケット)へ上場しました。

本記事では、我々が考える”上場に対しての捉え方” と “プロマーケット市場への期待・考え” を記載します。

▼読んでほしい方

・今後創業される予定で、上場も検討されている方

・現在事業経営を行っており、プロマーケット市場への興味をお持ちの方

※既に一般市場へ上場されている方は特に得るもののない記事です笑

1.会社紹介

●事業概要

デジタルマーケティング支援

●のべ支援社数

300社

●対象顧客

人材・IT・コンサル・小売・医療・不動産・商社・交通・教育・サービス

●支援サービス

広告運用

HubSpotを活用したMA・SFA・CRMの導入支援

サイト制作

SEO支援

●何を目指しているのか

グローバル・デジタルマーケティング・カンパニーを目指しています。ビジョンとして、”最先端のマーケティングを誰もが使いこなす世界”を掲げており、米国を起点としたマーケティング技術を如何に言語化・体系化して、多くの方に活用して頂けるかを追求しています。

●沿革

2020年 ― 創業

2021年 ― 代表今村が東京科学大学(旧:東京医科歯科大学)のデジタルマーケティング講座、非常勤講師に就任

2025年 ― 東京証券取引所 東京プロマーケット市場へ上場

2.なぜ上場か?

①企業成長と②組織健全の2つの目的です。

2.1 ①企業成長の加速

私たちが上場に踏み切った理由のひとつは、「上場企業」というポジションがもたらす信頼性を、マーケティング・営業・採用における競争優位につなげることです。

弊社はマーケティング支援事業を展開しており、競合となるのは、大手代理店から少数精鋭の専門集団、さらにはフリーランスに至るまで、非常に広範なプレイヤーが存在する業界です。その中で、“上場企業”という立場は、見え方を一段と引き上げ、他社との明確な差別化につながると考えました。

実際、上場からまだ日が浅いながらも、

・お問い合わせ件数の増加

・商談からの受注率向上

・採用応募数の増加

といった、ポジティブな変化をすでに感じています。

◆上場が「信用の壁」を越える

マーケティング業は、IT業界でいうところの「受託開発型」に近いビジネスです。特に私たちは「要件定義」や「運用支援」が中心であり、提供するサービスの質は、担当者の知識・経験・誠実さに大きく左右されます。

この“しっかりとした”サービス提供が可能であることを、顧客は契約前に判断しなければなりません。その際、提案書の内容はもちろんのこと、「上場企業であること」「過去の実績」「Webサイトの充実度」などが重要な判断材料となります。

私たちは、まさにその“加点要素”として、上場という旗を掲げたかったのです。

創業当初は、売上の約6割が代表(私)個人の人脈や信頼に基づく案件でしたが、現在では

・ホームページ経由のお問い合わせ

・セミナーからの引き合い

・既存顧客からの紹介

が、ほぼ100%を占めるようになりました。

これは、代表や役員に依存しない営業体制・リード獲得体制が実現できたということでもあります。

◆採用への波及効果

特に新卒採用において、「上場企業であること」は強力な後押しになります。就職情報サイトの多くには、検索条件に「上場区分」が設けられており、それは学生やそのご家族が「安心感」を重視していることの表れです。

弊社のような成長中のベンチャー企業においても、他社と同等の条件で内定を検討する学生に対し、「上場企業である」というだけで選ばれる確率が高まることは、すでに実感として出始めています。

企業としての信用を強化し、顧客・パートナー・採用候補者とのあらゆる接点で選ばれる確率を高めていく。それこそが、私たちが「上場=企業成長の起点」と捉える理由です。

2.2 ②組織健全

上場するために求められる”上場適格性要件” が組織を良くします。

監査役・監査法人・証券会社(プロマーケットではJ-Adviser)・弁護士・社労士の方々の審査を通過する過程で、まっとうな企業へと進化します。弊社でも、[対顧客]と[対社員]の面があります。

※プロマーケット上場の場合は株主が限定的なため、[対株主]は割愛

▼対顧客

| カテゴリ | 顧客へのメリット | 解説 |

|---|---|---|

| 信頼性の向上 | 信頼できる企業との取引 | 上場には厳格な審査(財務・ガバナンス)があるため、信頼できる相手として安心して取引できる |

| 財務の透明性 | 財務状況の見える化 | プロマーケットは半期ごとに決算が開示され、企業の健全性を顧客も把握できる |

| 事業継続性の担保 | 長期的な取引が可能 | 経営基盤が安定しており、急な倒産リスクが低い |

| サービスの強化 | 投資によるサービス品質の向上 | 上場後の成長による利益向上により、製品・サービスの開発やサポート体制が強化される可能性が高い |

| ブランド力の向上 | 顧客の社会的信用にも影響 | 上場企業との取引が、顧客側にとっても「良い取引先を持っている」という評価につながる |

| パートナー連携の加速 | 他企業との連携によるメリット享受 | 上場により大手企業との提携や新規事業が進み、顧客にも新サービスが提供される可能性がある |

| グローバル展開の促進 | 海外対応・国際品質の可能性 | 上場企業は海外展開もしやすくなり、顧客にもグローバル基準の対応ができる |

▼対社員

| カテゴリ | 社員へのメリット | 解説 |

|---|---|---|

| 信頼性・社会的評価 | 「上場企業の社員」という信用の獲得 | 社会的ステータスや履歴書上の評価が高まるため、将来的なキャリアにもプラスに働く。ローンの金利などもよくなる傾向がある |

| 組織の透明性 | ガバナンスの強化により働きやすさが向上 | コンプライアンスや評価制度が整備され、公正で健全な職場になる可能性が高い。労働時間に関してより厳しくなる点も安心して働ける環境となる |

| 社内キャリアの展望 | 企業の成長に伴う役職・責任のチャンス | 組織拡大や事業拡張により、ポジションやキャリアパスの選択肢が増える |

| 教育・制度の整備 | 人材投資や研修制度の充実 | 上場後は優秀な人材の確保に動くため、結果として、社員教育・福利厚生に予算が投じられる |

| 安定性・継続性 | 財務の健全性と将来性への安心感 | 上場により資金調達がしやすくなり、雇用の安定性が増す(プロマーケットの場合はエクイティより、デッドがメイン) |

| 社内モチベーション | 上場という成果の一員としての誇り | 会社の節目を自分ごととして経験できることにより、組織に対するロイヤルティが向上する |

上記が上場メリットとなっております。

一般市場への上場は、上記に合わせて[資金調達]というメリットが追記されますが、それがなくとも十分にメリットはあります。

このような背景から、会社で生み出した営業利益の再投資先としては、”新規採用” や “広告費” ではなく、”ブランドならびに組織健全コスト”(上場準備費・維持費)にかけたほうが正しいとジャッジしました。

3.なぜプロマーケットなのか?

4年半という比較的短期間でのプロマーケット市場を選んで、上場を目標とした背景は、2つあります。

① 一般市場に求められる売上・利益水準の達成見込みが現実的ではない

②上場における”成長責任” と “ガバナンス責任”を同時に満たすのは難しい。

3.1 ① 一般市場に求められる売上・利益水準の達成見込みが現実的ではない

あくまで現実的な経営判断として、弊社にとって一般市場での上場・維持は現状では困難であるという結論に至っています。

ご存知の通り、東京証券取引所からは「上場維持基準として、5年以内に時価総額100億円以上を目指すべき」との方針が示されました。仮に弊社の事業が将来的にPER(株価収益率)20倍という好条件で評価されると仮定しても、税引後当期純利益で5億円が必要となります。

しかしながら、現在の事業成長フェーズや市場環境、自社のリソース状況を踏まえると、

「通常の延長線上で経営していては、仮に20年経ってもそこまで到達できるイメージが持てない」

というのが正直な見解です。決して自社を過小評価しているわけではなく、あくまで数字と時間軸から導かれる冷静な見立てです。

仮にこの「5億円の利益」を将来的な目標水準とするならば、その到達に向けた現実的なステップとしては、まずプロマーケットへの上場を選択する方が合理的かつ実現可能性が高いと考えます。

プロマーケットでは、上場基準が相対的に柔軟である一方、上場企業としてのガバナンス体制や情報開示義務は求められます。これは一般市場への挑戦に向けた事前準備・組織訓練の場として極めて有効です。

中長期的に企業価値を高め、成長のチャンスをつかむためにも、まずは実行可能性の高い市場から着実にステップを踏んでいくことが、今の弊社にとって最良の選択肢であると考えています。

3.2 ②上場における”成長責任” と “ガバナンス責任”を同時に満たすのは難しい

上場においては、「成長責任」と「ガバナンス責任」という2つの軸を同時に満たす必要がありますが、これを両立させることは決して容易ではありません。

上場に向けて企業が押さえるべきポイントは大きく以下の2つに分かれます。

●成長責任(=株主価値の最大化)

株主から資金を預かる以上、投下資本を回収・増加させる責任があります。持続的な売上・利益の成長が求められ、厳しい視線に晒されることになります。

●ガバナンス責任(=上場適格性の確保)

特にプロマーケットにおいては、上場適格性要件を満たす内部統制・監査体制・開示体制が整っていることが求められます。形式的な対応ではなく、実態として信頼されるガバナンスが必要です。

多くの企業経営者が、この2つを同時に進めながら上場を目指します。しかし、現実にはそのバランスを取ることが難しく、何らかの要因で上場が延期されるケースも少なくありません。

たとえば、

「売上が計画未達のまま今後どう立て直すのか?」

「不採算事業や子会社の整理は進められないのか?」

といった問いが、上場審査の過程で必ず浮上してきます。

もちろん、上場企業は“所有と経営の分離”が原則であり、株主との健全な関係性が前提となります。一方で、創業フェーズにおいては、経営のスピードを優先し、当初は株主対応を最小限に抑えながら上場準備を進める、という戦略も合理的です。

特にプロマーケット市場では、ガバナンス体制を100点に仕上げることが第一関門です。

本市場を「一般市場への登竜門」と位置付け、まずは管理部門と監査体制の基盤を固める。それこそが、上場実現に向けた最短ルートだと考えました。

3.3 プロマーケットの特徴

プロマーケット市場とグロース市場の比較表が下記となります。

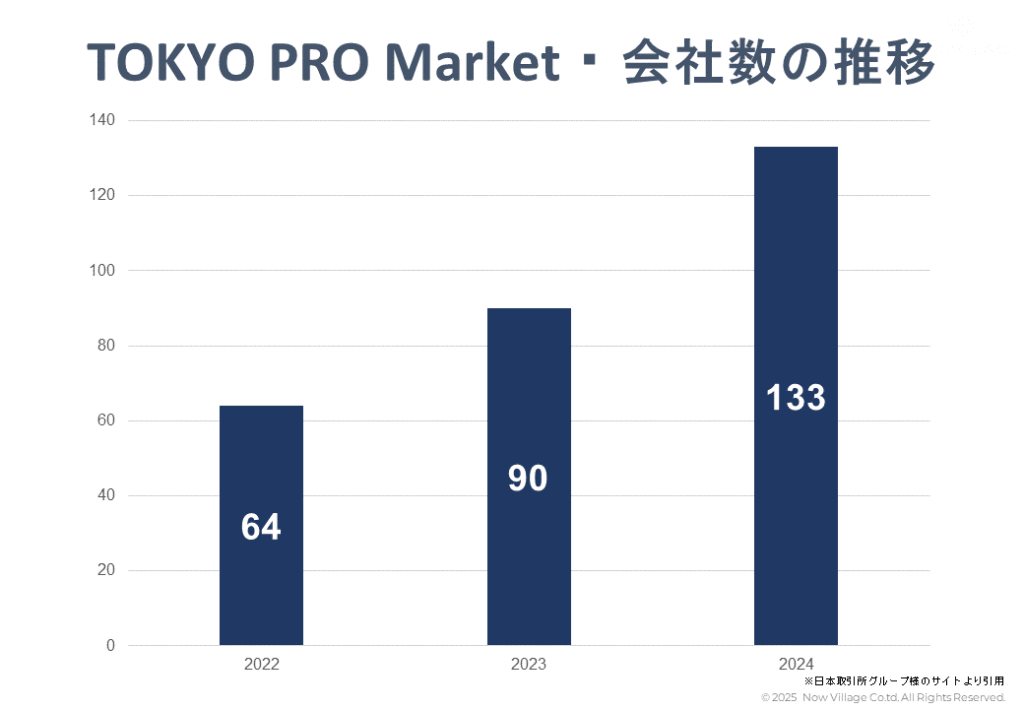

最後にプロマーケット上場の企業社数推移です。

当社役員でも2023年に上記表を目合わせして、このような会話が出ました。

「プロマーケット上場で求められる要件は、成長ステージとして未熟な我々だからこそ目指しやすい」

プロマーケットでは、上場企業としてのガバナンス責任が厳しく問われる一方で、売上や時価総額といった定量的な基準は比較的柔軟です。

その意味で、現在の弊社のように

・子会社が存在しない

・事業が単一で明快

・従業員の定着率が高く、人事リスクが低い

といった、経営構造が非常にシンプルな段階は、ガバナンス体制を構築・運用するうえでも最も効率的であり、コスト負担も最小限に抑えられる好機であると捉えています。

企業が成長するにつれて、事業の多角化や海外展開、M&A、子会社の増加といった経営要素が複雑化していきます。こうした変化は、上場準備においては内部統制、監査、開示の手間とコストを大きく増加させる要因となります。

だからこそ、今このタイミングが最適だと考えました。

「上場における資金調達は確かに大きな魅力のひとつだが、現時点において、明確かつ有効な資金の充当先が見えていない」

弊社はマーケティング支援を主軸とする企業であり、自社プロダクトを保有しているわけではありません。また、人材を大量に確保して拡大を図るSES型のビジネスモデルでもありません。

このように、現段階では「◯億円あれば即座にこの成長施策に投入できる」という明確な調達ニーズが存在しておらず、無理に外部資本を入れることで得られる“応援”のメリットよりも、成長プレッシャーという“責任”の重みが上回る可能性があります。

資金を調達するということは、それに見合うだけのリターンを株主に対して約束することでもあります。にもかかわらず、資金使途が不明確なまま外部株主を迎えるのは、中長期的な経営の自由度を損なうリスクにもつながりかねません。

だからこそ今は、「調達しない自由」もまた戦略の一つとして捉えています。

まずは自社の事業と組織を確実にスケールさせ、資金が真に必要なタイミングが見えた時点で、はじめて資本政策を再設計すべきだと考えました。

4. 今後のプロマーケットの注意点

現在、グロース市場における上場維持基準の引き上げ、すなわち「5年以内に時価総額100億円以上」という目標設定がなされたことを受け、プロマーケット(TPM)を選択肢に含める企業が今後さらに増加すると予想されます。

特に、グロース市場上場を目指して準備を進めている企業のうち、N-2期、N-1期、N期といったプレ上場段階にある企業にとって、プロマーケットは現実的かつ戦略的な中継地点として位置づけられるようになってきています。

プロマーケットには、いわゆる「主幹事証券」という仕組みが存在せず、その代わりに東京証券取引所との橋渡し役として機能する「J-Adviser(ジェイアドバイザー)」制度が導入されています。

このJ-Adviserのライセンスを持つ機関は限られており、証券会社全体の中でも極めて少数です。

そのため、今後プロマーケット上場を希望する企業が急増した場合、J-Adviser各社に対する審査依頼が集中し、次のようなリスクが顕在化する可能性があります:

・上場審査のリソース不足による審査遅延

・「上場に求められる管理体制がすでに整っている企業」が優先される構造

また、TPMでは売上要件がないという点が一見ハードルを下げているように見えますが、今後TPM社数が増加し、プロマーケットの市場自体が再編されていく過程で、

「プロ投資家から評価される成長株に絞る」

という形で、審査や維持基準の引き締めが起こる可能性も否定できません。

これは、グロース市場再編において「持続的な利益成長が見込める企業に限定する」という方針と軌を一にしています。

したがって、TPM上場は“通過点”として注目されているがゆえに競争が激化する可能性があり、将来的な上場維持・制度変更リスクも含めて慎重に計画すべきフェーズに入っていると言えるでしょう。

特に、2025年~2027年にかけては、

・TPM上場希望企業の急増

・J-Adviser、引受証券会社、監査法人など実務支援者の不足

・制度的なハードルの見直しによる選別強化

といった複合的なリスクが想定されるため、早めの準備と体制整備、J-Adviserとの関係構築がカギとなります。

5.おまけ)上場準備で活用したツール

上場準備に際して活用した3つのツールを記載します。

1. HubSpot

2. GMOトラストログイン

3. FinanScope

5.1 HubSpot

上場準備において、HubSpotを活用することは、ガバナンス強化・内部統制・成長戦略の説明力向上に大いに役立ちました。特に弊社のようなマーケティング会社にとっては、事業の透明性を高め、J-Adviserや監査法人に対する説明責任を果たすうえで非常に有用です。

以下に、上場準備でHubSpotを活用した具体的なポイントを整理しました。(関連記事:IPO(上場)準備と監査対応の管理ツールとして「HubSpot」が有効な理由)

①売上・KPI管理

②業務プロセスの可視化

③ガバナンス・内部統制対応

④経営モニタリング

①売上・KPI管理

| 活用ポイント | 概要 |

|---|---|

| 業種・業界別の売上構成分析 | 顧客に業種タグを設定し、売上貢献度を分類・集計。ポートフォリオや成長分野の説明に活用。 |

| チャネル別の成約率・貢献度分析 | Web・紹介・セミナーなど流入経路別に、CVRや案件貢献度を可視化。マーケ投資判断にも寄与。 |

| 予実管理(目標 vs 実績) | 商談数・受注額・リード数などに対し、目標と実績を月次で比較でき、経営管理水準の証明が可能。プロマーケットでは、売上±10%、利益±30%に合わせる必要があり、可視化に寄与。 |

| LTV・継続率分析 | 顧客単位での取引額や継続年数を算出し、安定性・リテンションの証明材料として活用。 |

②業務プロセスの可視化

| 活用ポイント | 概要 |

|---|---|

| リード〜受注のリードタイム分析 | 案件ごとのリード獲得〜受注までの平均日数を算出し、予算策定の説明に活用。 |

| 案件フェーズ別の進捗管理 | 案件の進捗をフェーズごとに管理し、営業プロセスの標準化・可視化を実現。取締役会の[予実差異]の説明に活用。 |

| 担当者別支援状況・成果の可視化 | 担当者ごとの案件件数・進捗・成果・失注理由などを一元管理。属人化排除・業務分担の適正化に貢献。 |

③ガバナンス・内部統制対応

| 活用ポイント | 概要 |

|---|---|

| 証跡管理(対応履歴・ファイル・タスク) | 顧客対応のやりとり、添付ファイル、作業履歴が自動記録され、業務監査に対応できる証跡が残る。 |

| ユーザー権限・操作ログの管理 | 権限設定や編集履歴の取得で、アクセス制御・改ざん防止・監査対応が可能。 |

④経営モニタリング

| 活用ポイント | 概要 |

|---|---|

| ダッシュボードによるリアルタイムKPI確認 | 商談数・CVR・受注率・失注理由などをリアルタイムでモニタリング可能。 |

| レポート出力による会議資料作成支援 | 月次レポート・部門別比較・グラフ出力など、定例会資料の作成工数を大幅削減。 |

| 外部ステークホルダー向け資料のドラフト作成 | J-Adviserや監査法人向けのKPI説明資料にも転用しやすく、IR対応の品質向上に寄与。 |

関連記事:

HubSpot(ハブスポット)とは?特徴や機能、料金、注意点を解説

HubSpot CRMとは?主な機能や活用メリットをわかりやすく解説

【2025年最新版】HubSpot無料版でできること、有料版との違い

5.2 GMOトラストログイン

上場準備の中で、監査法人や証券会社から繰り返し問われたのが、

「誰が、いつ、どのサービスにアクセスできるかを会社として把握・制御できているか」という点でした。

当社のようにマーケティング支援事業を展開している会社では、SaaSの利用数が非常に多く、業務ごとに複数の外部サービスを併用しています。

そのため、情報漏えいリスクやアカウント管理の煩雑さが大きな懸念となっていました。

GMOトラストログインは、そうした課題を一気に解消してくれる“シンプルで強力な認証基盤”となりました。

以下が活用メリットとなります。

| 活用メリット | 概要 |

|---|---|

| ① SaaSアカウントの一元管理 | Google、Slack、HubSpot、Notionなど多数の業務SaaSを1つのIDで一括管理。退職・異動対応も容易。 |

| ② SSOによるセキュアな認証環境 | 社員はTrustLogin経由でしかログインできない設定が可能。ID・PW流出リスクを大幅に軽減。 |

| ③ アクセス履歴の記録・監査対応 | 誰がどのシステムにいつアクセスしたかのログが残り、業務監査や内部統制資料にも活用可能。 |

| ④ 権限付与・剥奪の標準化 | 部署や役職ごとの利用サービスをテンプレート化でき、統一的な権限管理を実現。 |

| ⑤ 上場後も継続的に活きるセキュリティ基盤 | 一般市場上場後の内部統制報告制度(J-SOX)対応にも資する、永続的に使えるITガバナンスの土台。 |

5.3 FinanScope

上場準備では、財務・法務・労務・内部統制など、さまざまな分野でのタスクが発生します。 これらのタスクをExcelやメールで管理することは、情報の分散や進捗状況の把握を困難にし、ミスや漏れの原因となります。

FinanScopeは、上場準備に必要なタスクをクラウド上で一元管理できるツールであり、 関係者間の情報共有や進捗管理を効率化することができました。

以下が活用メリットとなります。

| 活用メリット | 概要 |

|---|---|

| ① タスクの一元管理と可視化 | 上場準備に必要なタスクをクラウド上で一元管理し、進捗状況をリアルタイムで把握可能。 |

| ② ガントチャートによる進捗管理 | タスクのスケジュールをガントチャートで視覚的に管理し、プロジェクト全体の進捗を一目で確認。 |

| ③ 関係者間の情報共有 | 監査法人、証券会社、社内関係者など、関係者全員が同じプラットフォームで情報を共有し、コミュニケーションの効率化。 |

| ④ 専門家によるサポート | 公認会計士などの専門家による実践的なサポートを受けながら、上場準備を進めることが可能。 |

| ⑤ 上場後も活用可能なプラットフォーム | 上場後の内部統制や開示業務にも対応できる機能を備えており、継続的な活用が可能。 |

こちらの上記3ツールが上場準備(かつ上場後も)に際して、弊社が活用したツールとなります。

6.最後に

結論、プロマーケット上場をお勧めします。

確かに、一般市場のような「資金調達の機会」はプロマーケットでは制限される側面があります。

しかしそれを補って余りあるほど、企業文化の醸成・組織の成長・ガバナンスの整備といった、上場企業としての土台が築かれる貴重な体験となりました。

そして何より大きかったのは、

「自分たちは上場企業の一員である」という意識が従業員一人ひとりに芽生えたことです。

その結果、日々の業務のなかで、背筋が伸び、より誠実に、より社会に誇れる仕事をしようという姿勢が根づいてきています。

この変化の背景には、単なる制度対応を超えた、

「社会の公器として、透明性と規律ある企業運営を行う」という私たち自身の意志と、

それを支える仕組みの構築があったと考えています。

今回の上場にあたり、多大なるご支援をいただいた

フィリップ証券様(J-Adviser)、コスモス監査法人様には、改めて深く感謝申し上げます。

おかげさまで、一切の遅延なく、スムーズに上場を果たすことができました。

プロマーケット上場にご関心のある企業経営者の皆さまへ

「実際、どんな準備が必要だったのか?」「本当に効果はあるのか?」など、

リアルな体験をお聞きになりたい方は、ぜひお気軽にご連絡ください。

また、Webメディアの取材や、YouTubeなど各種メディア出演のご依頼も歓迎しております。

上場を「通過点」ではなく、「企業変革の起点」にしたい皆さまとお話できることを、心より楽しみにしております。

マーケティング支援実績400社以上

※2025年12月

様々な業界のベンチャー企業から大企業におけるマーケティング活動を通して企業の事業成長をサポートしています。